Wie viel ist ein Bitcoin wirklich wert?

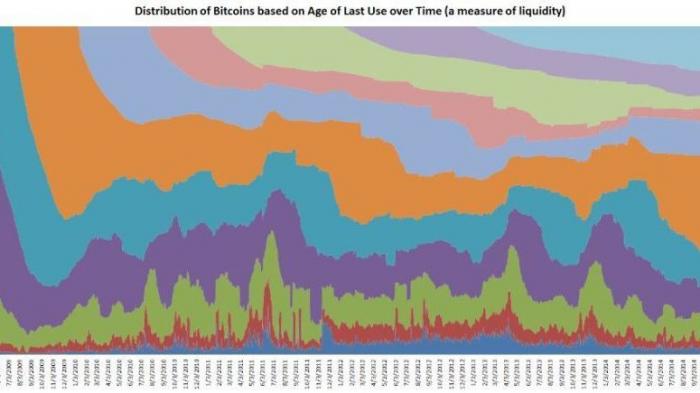

Abb. 1: Die Abbildung zeigt der prozentuelle Anteil der Bitcoins in Zirkulation (vertikale Achse) und seit wann sie nicht verwendet wurden (zwischen 2009 und 2014). Die drei untersten Flächen decken 10% der Bitcoins ab. Diese Bitcoins wurden mehr als einmal im Monat für Transaktionen verwendet. Die anderen 90% nicht. (Madore, 27.11.2014)

Kernwiderspruch der Bitcoins ist ihre Doppelnatur

In letzter Zeit ist es etwas still um die Bitcoins geworden. Nach dem Wechselkurshöchststand vor etwa einem Jahr hat sich der Preis inzwischen auf ein viel niedrigeres Niveau eingependelt. Bitcoins sind für die Medien vorläufig keine "heiße" Nachricht mehr, liefern aber immer noch genug Diskussionsstoff für alle, die an der Zukunft von digitalen Zahlungsmitteln interessiert sind.

Grundproblem und Kernwiderspruch der Bitcoins ist ihre Doppelnatur. Einerseits ist ein Bitcoin ein digitales Zahlungsmittel - man kann damit den Warenverkehr ankurbeln. Andererseits ist ein Bitcoin Teil der Maschinerie eines globalen Zahlungsnetzwerks. Wenn man sich mit dem hauseigenen Computer am Mining beteiligt, sind Bitcoins so etwas wie Anteile an einem neuen Finanzanbieter. Anders gesagt: Meine Kreditkarte beschert mir keine Anteile bei Visa oder Mastercard.

Sie ist ein Objekt, mit dem ich mich im globalen Zahlungsnetzwerk anmelden kann, um eine Überweisung zu veranlassen. Meine Kreditkarte macht mich aber nicht zum Aktionär von Mastercard. Anders bei Bitcoins: da sie in einem Peer-to-Peer Netzwerk erschaffen und gehandelt werden, ist jeder Knoten im Netz gewissermaßen Mitinhaber der "Firma".

Dies alles kommt zum Vorschein, wenn es darum geht, den "Gleichgewichtspreis" eines Bitcoins zu berechnen. Es gibt drei prominente Vorschläge, um die Frage beantworten zu können, wie viel ein Bitcoin wirklich wert ist.

Der Marktkapitalisierungsansatz

Die berühmten Winklevoss-Zwillinge werben für Bitcoins als Investitionsmedium. Sie konnten Mark Zuckerberg Facebook nicht entwenden, haben aber genug Geld gemacht, um mit anderen Methoden weiterhin am Projekt "schnell zum Reichtum" zu schuften. Ihre Milchmädchen-Rechnung ist einfach: Bitcoins stehen in Konkurrenz zu Mastercard, Visa, American Express und anderen kleineren Kreditkartenanbietern.

Die Marktkapitalisierung der Kreditkartenfirmen (d.h. wie viel diese Firmen an den Kapitalmärkten Wert sind) erreicht um die 333 Mrd. Dollar, die wir generös auf 400 Mrd. aufrunden, um andere Big-Player wie Paypal mitzunehmen. Würden Bitcoins alle diese Kreditkartenfirmen ersetzen, wäre der Wert des Bitcoin-Netzes ebenfalls 400 Mrd. Dollar.1 Geteilt durch 21 Millionen Bitcoins (die eventuell vorhanden sein werden) ergeben sich um die 19.000 Dollar pro Bitcoin als "fair price" in der Zukunft, wo es dann natürlich nur noch Bitcoins gibt.

In der Tat kann man die Rechnung etwas abschwächen: Würden Bitcoins nur 10% des Kreditgeschäftes dominieren können, betrüge der "gerechte" Preis eines Bitcoins 1.900 Dollar - nicht mehr sehr weit vom Höchststand im Jahr 2013. Bei 5% Marktanteil am Kreditkartengeschäft wären wir, wenn die Anzahl der Bitcoins sich bei 21 Millionen stabilisiert, bei 950 Dollar pro Bitcoin. Die vermeintlich niedrigere Reibung (und damit niedrigeren Kosten) der Bitcoins-Transaktionen würden hypothetisch den Weg für einen solchen Marktanteil ebnen. Später betrachten wir die tatsächlichen Transaktionskosten.

Könnte man die Rechnung so schönreden, wären alle Bitcoin-Besitzer Teilhaber an einem Startup, das in Zukunft das Netz für weltweite Zahlungsvorgänge zur Verfügung stellen würde. Bitcoins wären deswegen nicht nur Zahlungsmittel, sondern auch Aktien vom Startup. Es wäre nicht irrational, die Bitcoins in der digitalen Matratze zu verstecken, wenn ja erwartet wird, dass das Bitcoin-Netz jeden Tag wertvoller wird - während Visa und Mastercard dementsprechend allmählich an Marktwert verlieren.

Die Quantitätstheorie der Bitcoins

Ein anderer Ansatz, um den "fair price" von Bitcoins zu ermitteln, ist die Quantitätstheorie des Geldes. Bereits die klassischen Ökonomen haben sich mit der Frage beschäftigt, wie der Wert des Geldes festgelegt wird, wenn es vom intrinsischen Wert dissoziiert wird und trotzdem allgemeines gesetzliches Äquivalent bleibt. Ohne auf die recht interessante Geschichte der Quantitätstheorie einzugehen, kann man die Grundidee kurz zusammenfassen.

Nehmen wir an, dass in einem Jahr eine gewisse Masse an Waren Y mit dem Preisindex P umverteilt werden muss. Dafür steht eine nominelle Anzahl von Ein-Dollar Geldscheinen M zur Verfügung, die jeweils im Durchschnitt V-mal im Jahr in einer Transaktion verwendet werden. Die Variable V ist die "Geschwindigkeit" des Geldes. Banknoten mit einer höheren Geschwindigkeit erlauben dementsprechend mehr Waren einzukaufen. Deswegen postuliert die Quantitätstheorie des Geldes, dass YP = MV.

Aus dieser einfachen (aber umstrittenen) Formel lassen sich intuitiv verschiedene Finanzphänomene deuten. Verdoppelt z.B. die Zentralbank plötzlich die Anzahl M der in Zirkulation befindlichen Banknoten, werden die Preise P um das Doppelte steigen, da die Anzahl der Waren sich nicht verändert hat - die höhere Nachfrage mit den frisch gedruckten Scheinen führt zu den höheren Preisen. Reduziert man die Geschwindigkeit des Geldes V (durch langsameres Ausgeben) fällt die Nachfrage nach Waren und die Preise P können fallen - es entsteht Deflation.

Nehmen wir also an, wir wüssten, wie viele Waren sich in einem Jahr bewegen lassen und deren Preise (in Dollar bemessen), da die Anbieter Bitcoins akzeptieren. Wenn wir die Geschwindigkeit der Bitcoins als gegeben voraussetzen, wäre der Wert eines Bitcoins einfach gleich YP geteilt durch MV, wobei M die Anzahl der für den Warenaustausch vorhandenen Bitcoins darstellt. So kommt man auf fantastische Bitcoin Dollar-Preise, wie z.B. Bei Ryan Selkis.

Er rechnet mit einer Billion Dollar Umsätze bis zum Jahr 2024, die durch zirkulierende Bitcoins realisiert werden könnten (bei einer ähnlichen Geschwindigkeit des Geldes wie beim Dollar). Wenn man durch die bis 2024 erwartete Anzahl von Bitcoins teilt, kommt man auf 50.000 Dollar als "fair price" für ein Bitcoin.2 Andere haben berechnet, was geschehen würde, wenn die gesamten Wareneinkäufe in den USA durch Bitcoins getätigt würden und kommen auf viel höhere (und unrealistischere) Beträge.3

Nach diesen beiden alternativen Lesarten - Bitcoins als Anteile an einem Startup und Bitcoins als Zahlungsmittel - gäbe es dann zwei Arten von Bitcoin-Nachfragen: die spekulative Nachfrage nach Anteilen und die sogenannte "Transaktionsnachfrage", d.h. für die Benutzung in Zahlungsvorgängen.

An dieser Stelle muss man bei der Anwendung der Quantitätstheorie langsam etwas auf die Bremse treten, da die Transaktionsnachfrage sich in Grenzen hält und diejenigen, die Bitcoins beim Wechselkurshöchststand 2013 gekauft haben, immer noch an ihnen kleben. In November 2014 wurde ermittelt, dass bis zu 70% der Bitcoins sechs und mehr Monate in den digitalen Portemonnaies gelegen haben. D.h. damit wird nichts gekauft. 4

Abb. 1, von John Ratcliff erstellt, zeigt mehrere farbige Flächen. Von oben nach unten gelesen, zeigen diese Flächen, welcher Prozentsatz der Bitcoins wie häufig verwendet wurde. Die oberste blaue Fläche sind Bitcoins, die seit mehr als vier Jahren nicht verwendet wurden. Die nächste lila Fläche ist der Prozentsatz der Bitcoins, die seit drei bis vier Jahren nicht benutzt wurden. Die nächsten Flächen decken die weiteren Periodizitäten der Nicht-Verwendung: zwei bis drei Jahre, 18 bis 24 Monate, 12 bis 18 Monate, 6 bis 12 Monate, 3 bis 6 Monate, 1 bis 3 Monate, usw. Wie die Abbildung zeigt, werden weniger als 10% der Bitcoins mehr als einmal im Monat verwendet.

Die Besitzer haften also an ihren Bitcoins. Wie Abb. 1 zeigt, gibt es immer neue, farbige Flächen in dem Diagramm, die Bitcoins abdecken, die seit Jahren nicht mehr bewegt wurden. Anhand dieser Analyse folgert P. H. Madore, dass die "Liquidität" von Bitcoins bei weniger als 10% liegt. Die Bewegung der Bitcoins steigt allerdings während spekulativer Perioden, wie man sieht. Aber seitdem es mit den Bitcoins abwärts geht, verhalten sich die Investoren äußerlich ruhig und die Insider ebenfalls, da jetzt nicht der Moment ist, den Preis der Bitcoins in den Keller fallen zu lassen. Das FBI macht schon genug Druck mit den Auktionen von beschlagnahmten Bitcoins.

So kamen wir im November 2014 zu der absurden Situation, dass 3.600 neue Bitcoins an einem Tag von den Minern erzeugt wurden, um den Handel mit nur 6.000 Bitcoins (in unterschiedlichen Fraktionierungen) sicher zu machen.

Der Gleichgewichtsansatz

Und schließlich gibt es natürlich diejenigen, die denken, dass bei Bitcoins die Spekulations- und die Transaktionsnachfrage ins Gleichgewicht kommen können, um letztendlich einen "fair price" für die Bitcoins zu produzieren. Die Spekulanten behalten einen gewissen Anteil der Bitcoins in Reserve und verdienen durch deren Preisanstieg - vorausgesetzt Bitcoins werden immer wichtiger. Für die verbliebenen Bitcoins gibt es die Transaktionsnachfrage, die den Preis über die Quantitätsgleichung festlegt.

Allerdings verhalten sich die Bitcoin-Spekulanten nicht so "flexibel", wie es ein echtes Gleichgewicht verlangt. Sie sollten, wie bei Aktienkursen, bereit sein, die Bitcoins abzustoßen, wenn klar wird, dass der Preisverlust nicht kurzfristig ausgeglichen wird. Damit gäbe es mehr Bitcoins für die Zirkulation, niedrigere Bitcoin-Preise und mehr Nachfrage, womit der Preis der Bitcoins wieder steigen könnte, usw.

Für eine langfristige Einschätzung des Potentials von Bitcoins als Zahlungsmittel wäre allerdings die Frage zu klären, wie viel Bitcoin-Transaktionen wirklich kosten und ob sie wirklich effizienter als Kreditkarten sind.

Die Kosten der Bitcoin-Transaktionen

Man liest in der Presse andauernd, Bitcoin-Transaktionen kosten nichts und finden "instantan" statt. Schneller als meine Bank sind sie allemal, aber die Überprüfung und Freigabe einer Bitcoin-Transaktion für den Einbau in die Blockchain (d.h. die Buchführung über den Verbleib aller Bitcoins in digitalen Geldtaschen) dauert 6 bis 10 Minuten. So lange kann ich den Laden nicht verlassen, wo ich ganz anonym meinen Cappuccino mit Bitcoins bezahlt habe (obwohl ich mit ein paar Münzen anonymer und weniger auffällig gewesen wäre, aber das ist eine andere Geschichte).

Kosten also Bitcoin-Transaktionen wirklich nichts? Mitnichten. Da die Blockchain laufend und in Echtzeit "gewartet" werden muss, werden die Miner mit 25 Bitcoins pro überprüftem Transaktionsblock belohnt. Dies geschieht gegenwärtig etwa alle 10 Minuten, womit die Miner etwa 3.600 Bitcoins täglich als Belohnung für Ihre Bemühungen erhalten (plus andere Transaktionskosten die noch freiwillig bezahlt werden können, um die Überprüfung der Transaktionen zu priorisieren).

Mit der Information aus dem öffentlichen Blockchain kann man ermitteln, wie groß diese Belohnung im Vergleich mit der Masse der täglichen Transaktionen ist. Diese Belohnung repräsentiert die Kosten des Bitcoin-Netzwerkbetriebs, die auf alle Bitcoin-Besitzer umgeschlagen werden, durch die Vermehrung der Geldmenge.

Der Unterschied für den Kunden ist, dass wenn man Geld über eine Bank ins Ausland überweist, die Überweisungsgebühren direkt vom Kunden bezahlt werden. Bei Kreditkarteneinkäufen zahlen die Verkäufer: 2,5% bis 3% des Umsatzes werden vom Verkäufer an Visa bzw. Mastercard abgetreten. Der Kunde sieht diese Gebühren nur indirekt, über den Preis der gekauften Waren, aber nicht direkt als Gebühren. Bei Bitcoins ist es ganz anders.

Abb. 2 zeigt den Verlauf der Kurve der Transaktionskosten (als Prozent des Transaktionswertes) für das Jahr 2014. Die Transaktionskosten oszillierten meistens um 4% und halten sich jetzt knapp über 2%. Hier werden die Transaktionsgebühren von der ganzen Community bezahlt. D.h. auch wenn ich meine Bitcoins unter die Matratze stelle, beteilige ich mich an der Zahlung dieser Gebühren für getätigte Transaktionen über die Vermehrung der Bitcoin-Geldmenge. Dass es Bitcoin-Besitzern nichts ausmacht, liegt einfach daran, dass die meisten bis jetzt davon ausgegangen waren, wie die zwei Winklevoss "evil twins", dass der Bitcoin-Wechselkurs noch viel Platz nach oben hat. Wäre der Bitcoin-Wechselkurs fast konstant, würden alle Bitcoin-Besitzer die Transaktionsgebühren als eine Art "Steuer" über den Besitz von Bitcoins erleben.

Was ist die Lösung um diese Steuer zu umgehen? Dass nur die Besitzer von Bitcoins, die sie tatsächlich zum Kauf und Verkauf von Waren oder Überweisungen verwenden zur Kasse gebeten würden. Die Miner würden dann von solchen Transaktionsgebühren leben und nicht von der Vermehrung der Geldmenge.

Gewissermaßen schafft diese Belohnung der Miner über die Vermehrung der Geldmenge die perfekte Illusion, dass Bitcoins zu benutzen nichts kostet und dass Geld aus der leeren Luft gratis generiert werden kann. Aber im Vergleich zu Kreditkarten bringen Bitcoins keinen Vorteil für den zahlenden Kunden, der indirekt 2% bis 3% zahlt, während bei Bitcoins alle mit etwa 4% und erst seit kurzem mit 2% dran sind.

Noch schlimmer: will man erst in die Bitcoin-Economy eintreten, muss man Gebühren für den Kauf von Bitcoins bezahlen (und schon wieder beim Verlassen der Bitcoin-Economy). Die untergegangene MtGox-Tauschbörse hat zu einem gewissen Zeitpunkt ca. 0,7% bei Bitcoin-Einkäufen als Gebühren erhoben und satte 2% für die Verwandlung von Bitcoins in Dollars verlangt. Am Ende waren es 100%, da der Laden untergegangen ist...

Denken wir also an einen Warenverkäufer, der kein Interesse hat, Bitcoins zu besitzen und das Risiko eines neuen MtGox nicht mittragen will. Er wandelt Bitcoins sofort in Euro oder Dollar um. Die Tauschbörse verdient 2% daran und alle Bitcoin-Besitzer zahlen noch 4% bis 2% drauf. Das sind 6% bis 4% Unkosten, egal wo diese entstanden sind. Kein Wunder, dass die Ladenbesitzer noch nicht in Scharen in die Bitcoin-Economy geflüchtet sind - es sei denn, um im Fernsehen Interviews zu geben.

Abb. 3 zeigt eine Werbung der Tauschbörse "kraken", die belegen muss, wie effizient sie ist. Dafür haben sie verschiedene Euro-Beträge in Bitcoins umgewandelt und zurück in Euro. Diese "Rundreise" in die Bitcoin-Economy reduziert den Eurobestand. Bei kleinere Transaktionen (10 Euro) können unter Umständen nur 90% des ursprünglichen Betrags übrig bleiben (je nach Tauschbörse). Bei manchen Anbietern verliert man auch für Beträge von 100 Euro bis zu 9,5% seines Geldes bei der Rundreise. Ob kraken so effizient ist, wie die Abbildung belegen soll, sei ausgeklammert.

Dass die anderen so ineffizient sind, ist anzunehmen. Wenn man all diesen Faktoren Rechnung trägt, ist es klar, dass Bitcoins immer noch nicht mit Kredikarten konkurrieren können und noch weniger gegen neue Ansätze wie ApplePay (die auf Kredikarten basieren aber die Sicherheit der Benutzung erhöhen).

Jedes Mal wenn ich über Bitcoins und ihre Nachteile schreibe (vgl. Die Bitcoins-Telenovela), bekomme ich Post von Zeitgenossen, die mich von den Vorzügen der Bitcoins überzeugen wollen. Meistens sind es Personen, die an Tauschbörsen mitverdienen. Es ist klar: Sogar die Axiome der Geometrie würde man infrage stellen, wenn man daraus Geld machen könnte. Trotzdem will ich diesen Zeitgenossen reinen Wein einschenken und am Ende sogar über die Vorzüge der Bitcoin-Technologie reden.

Das bleibende Erbe der Bitcoins

Viele internationale Banken, 5 auch die ehrwürdige Bank of England, 6haben Bitcoins in den letzten Jahren studiert und Berichte darüber geschrieben. Die Einschätzungen gehen weit auseinander, aber es bleibt ein gemeinsamer Kern. Die wesentliche Bitcoin-Innovation ist die Verteilung der Buchführung in einem Peer-to-Peer-Netzwerk, so dass man keinen ausgezeichneten Knoten (wie eine Bank of England z.B.) mehr braucht. Über die Blockchain wird die Buchführung von allen Miner-Knoten gemeinsam durchgeführt.

David Chaum hat in den neunziger Jahren mit DigiCash ein sehr elegantes System für digitale Zahlungen vorgeschlagen. In seinem Schema gab es aber ausgezeichnete Knoten, die Banken. Geldzahlungen waren im Grunde anonymisierte Überweisungen. Das Bitcoin-Netzwerk verteilt dieses "Vertrauen" über alle Knoten im Netz, wobei sichergestellt sein muss, dass kein Knoten mehr als 50% der Rechenpower des Netzes beherrscht (weil dieser Knoten ansonsten die Blockchain manipulieren kann)7.

Das ist die Ingredienz, welche die Vorstellungskraft vieler Computerwissenschaftler angestachelt hat, die jetzt über viele andere Anwendungen nachdenken. Das Bitcoin-Netzwerk kann man als ein notarielles System verstehen, ohne Notare. Das Netzwerk selbst ist der Notar. Deswegen kann man über das Bitcoinprotokoll viele andere Anwendungen verwirklichen, wie z.B. echtes anonymes digitales Geld (Zerocoin, Zerocash), Datenaufbewahrung, Märkte für Vorhersagen, Wahlen und sogar "smart property" (z.B. Autos bei denen der digitale Fahrzeugschein ungültig wird, sobald der Autobesitzer seine Ratenzahlungen versäumt).

Das ist vielleicht das bleibende Erbe des geheimnisumwitterten Satoshi Nakamotos: gezeigt zu haben, wie Vertrauen verteilt werden kann und wie in einem Netzwerk ohne Hierarchien verbindliche Entscheidungen getroffen werden können. In diese Richtung wird man sicherlich bei zukünftigen Protokollen denken und sowohl Digicash als auch Bitcoins werden als Bausteine auf dem Weg zum digitalen Geld gelten. Sie sind aber noch nicht der Wahrheit letzter Schluss. Die Bank of England bemerkt deswegen trocken:

Digital currencies do not currently pose a material risk to monetary or financial stability in the United Kingdom, given the small size of such schemes. This could conceivably change, but only if they were to grow significantly. The Bank continues to monitor digital currencies and the risks they pose to its mission."