Nachfrageschwund durch wachsende Ungleichheit

Grafik: OECD

Während wachsende Einkommensunterschiede die Nachfrage mindern und dadurch die wirtschaftliche Entwicklung bremsen, fungieren Quantitive Easing und Niedrigzinspolitik als letzte Notanker

Die Beschlüsse der westlichen Zentralbanken werden von den einen als unverzichtbar für die Aufrechterhaltung von Produktion und Wohlstand betrachtet. Die anderen sehen eine schleichende Abschaffung von marktwirtschaftlichen Mechanismen der Selbstregulierung.

Offensichtlich sind diese aber bereits zu einem früheren Zeitpunkt obsolet geworden. Der neoliberale Schub seit Beginn der 1980er Jahre hat global operierende Konzerne in die Lage versetzt, das kapitalistische System in der bis dahin erlebten Form auszuhebeln. Im Folgenden soll aufgezeigt werden, dass zugleich eine Entwicklung in Gang gebracht wurde, die Einkommensunterschiede vergrößert, die Nachfrage vermindert und zunehmend die globale Wirtschaft stranguliert.

Höhe und Verwendung von Einkommen

Einkommensdivergenzen werden gewöhnlich unter Aspekten sozialer Gerechtigkeit und gesellschaftlicher Integrität betrachtet. Dabei wird allgemein verdrängt, dass sie auch ein erhebliches Hindernis wirtschaftlicher Entwicklung sein können. Um dies zu begründen, sollen zunächst Privathaushalte hinsichtlich der Verwendung ihrer Einkommen in drei Gruppen unterteilt werden. Die folgenden Prozentzahlen sind Schätzungen für ein entwickeltes Industrieland.

Etwa 60 Prozent der Haushalte geben ihre Geldbezüge nahezu vollständig für die Befriedigung von Konsumbedürfnissen aus. Wenn auch gelegentlich z.B. für eine Reise, für eine neue Möbelgarnitur oder für ein Eigenheim gespart wird, so werden diese Mittel in der Regel später dem angestrebten Zweck zugeführt. Oftmals verbleibt nach dem Kaufakt eine Schuldenlast.

Weitere 30 Prozent, die überwiegend der gehobenen Mittelschicht angehören, legen einen Teil ihrer Einkommen auf die hohe Kante. Zum einen wollen sie für eventuelle Notlagen wie Arbeitsplatzverlust, Unfall oder Krankheit gewappnet sein, zum anderen möchten sie sich und dem Nachwuchs in ferner Zukunft ein finanziell abgesichertes Dasein gönnen. Diese Rücklagen schwellen für gewöhnlich in wirtschaftlich unsicheren Zeiten oder bei Deflation an. Hingegen animieren Optimismus und hohe Inflation zum Geldausgeben.

Wenn dieser Aspekt bei Politikern und Ökonomen zuweilen einen besonderen Stellenwert erlangt, so ist dies vermutlich der Tatsache geschuldet, dass sie selbst dieser Einkommensklasse angehören. Die Erwartung, man könne über eine gezielte Stimmungsmache die Verwendung der Einkommen maßgeblich beeinflussen, wird jedoch allgemein enttäuscht.

Die verbleibenden 10 Prozent der Haushalte verfügen über derart hohe Einkünfte, dass deren Veränderung keinerlei Auswirkungen auf das Konsumverhalten hat. Vielmehr wird dieses durch persönliche Präferenzen und Trends bestimmt. Nur in Einzelfällen, etwa einem Bankrott oder der bei manchen Prominenten anzutreffenden extravaganten Lebensweise, kann die finanzielle Lage Bedeutung erlangen. Somit führt in der Regel jeder Einkommenszuwachs zu einer Aufstockung der Kapitalanlagen, für deren angemessene Erträge meist Finanzberater geradestehen.

Die Prozentangaben sind nicht belastbar, allenfalls richtungsweisend. Zu berücksichtigen sind insbesondere länderspezifische Unterschiede, bedingt durch den jeweiligen wirtschaftlichen Entwicklungsstand sowie durch kulturelle und historische Momente. Trotz vereinzelter Abweichungen kann angenommen werden, dass sich zumindest innerhalb eines Staates die Verwendung der verfügbaren Finanzmittel weitgehend an deren Höhe orientiert.

Wie die folgende Grafik veranschaulicht, sind die Einkommensunterschiede während der letzten Jahrzehnte in nahezu allen OECD-Ländern erheblich gewachsen.

Global betrachtet existiert noch ein weiterer Faktor, der eine zunehmende Einkommensungleichheit bewirkt. Unterentwickelte Volkswirtschaften, allen voran jene der großen Schwellenländer, wachsen überproportional, sodass ihr Anteil an der Weltproduktionsleistung beständig steigt. Bekanntermaßen liegt dort der Gini-Koeffizient aber höher als in den meisten Industriestaaten.

Wachsende Einkommensunterschiede benachteiligen Privathaushalte, die ihre Finanzmittel vornehmlich für den Konsum einsetzen. Gleichzeitig werden jene gestärkt, die für ihre zusätzlichen Geldeinnahmen Anlageobjekte suchen.

Konsumeinschränkung bei öffentlichen und privaten Haushalten

Bislang wurde die Verwendung der Einkommen bei Privathaushalten thematisiert. Eine vergleichbare Betrachtung lässt sich für Vereinigungen und öffentliche Körperschaften anstellen. Die Befriedigung individueller Bedürfnisse gelingt häufig besser, in manchen Fällen sogar ausschließlich in einem größeren organisatorischen Rahmen. Jedoch dient nicht jede gesellschaftlich erbrachte Leistung Konsuminteressen. Ebenso werden aus öffentlichen Mitteln Investitionstätigkeiten gefördert. Zur Klarstellung sei angemerkt, dass Konsum als Endverbrauch von materiellen Gütern und Dienstleistungen verstanden werden soll, im Gegensatz zu Investitionen, die dem Aufbau der produktiven Basis dienen.

Oftmals ist es nicht möglich zu entscheiden, ob es sich bei einem Gegenstand bzw. einer Leistung um ein Konsum- oder ein Investitionsgut handelt. Sprachunterricht etwa dient der besseren Orientierung an Tourismusplätzen, ist aber auch für Arbeitseinsätze im Ausland unerlässlich. Stifte sind in der Hand eines Kindes Konsumartikel, in der Ablage eines Büroschreibtisches dagegen nicht. Und der Ausbau einer Straße dient sowohl den Anwohnern als auch den dort ansässigen Gewerbebetrieben.

Angesichts der Schwierigkeiten bei der Unterscheidung zwischen Konsum- und Investitionsgütern wird kaum realisiert, dass Staaten und Gemeinden zunehmend Investoren und Kapitalanleger begünstigen. Hohe Verschuldung, Strukturdefizite und Beschäftigungsprobleme bei gleichzeitiger erbitterter Standortkonkurrenz lassen staatlichen und kommunalen Entscheidungsträgern vielerorts keine andere Wahl. So erfolgen Privatisierungen, werden Vorleistungen für Industrieansiedlungen erbracht sowie Forschung und Export steuerlich begünstigt. Dadurch - wie auch durch die fiskale Sonderbehandlung von Großverdienern, um sie von einer Flucht in Steuerparadiese abzuhalten - sinkt aber der für Konsumzwecke aufgewendete Anteil staatlicher Ausgaben.

Doch nicht nur öffentliche Institutionen müssen sich dem wachsenden wirtschaftlichen Druck stellen. In Anbetracht zunehmenden Arbeitsplatzmangels und eines steigenden Anteils gering bezahlter Jobs empfiehlt es sich für jeden, in sein "Humankapital" zu investieren. Neben beruflicher Qualifikation werden soziale Kompetenz und Spezialkenntnisse nachgefragt, ebenso wichtig sind ein attraktives Outfit, persönliche Kontakte zu Entscheidungsträgern und Referenzen. Da immer mehr Arbeitsverträge befristet und Unternehmensgründungen mit zunehmenden Risiken behaftet sind, wird die Instandhaltung der eigenen Arbeitskraft zur Daueraufgabe. Damit stehen aber - wie bei öffentlichen Haushalten - für die Befriedigung von Konsumbedürfnissen weniger Mittel bereit.

Nutznießer sind Privatunternehmen, die angesichts staatlicher und privater Vorleistungen eigene Aufwendungen etwa für infrastrukturelle oder berufsbildende Maßnahmen reduzieren können. Sie unterscheiden sich von Privathaushalten, Vereinigungen und staatlichen Institutionen dadurch, dass der Einsatz finanzieller Mittel allein der Gewinnerzielung dient.

Die Zeit, als sich Firmenchefs mit patriarchalischem Gestus aufrichtig um die Belegschaft kümmerten und ihre Tätigkeit in den Dienst nationaler oder regionaler Interessen stellten, ist im Zuge der Globalisierung an ihr jähes Ende gelangt. So sind gegenwärtig betrieblich gesponserte Freizeitaktivitäten und Extraboni in der Regel nicht Ausdruck von Wohltätigkeit, sondern dienen - oftmals von Psychologen ausgeklügelt - einzig dem Zweck, die Leistungsfähigkeit und Opferbereitschaft der Beschäftigten zu steigern.

Anlagenotstand infolge mangelnder Konsumnachfrage

Die bisherigen Betrachtungen zusammenfassend können folgende Verwendungszwecke für Einkommen unterschieden werden:

- Durch den Erwerb von Konsumgütern werden Voraussetzungen zur Bedürfnisbefriedigung geschaffen. In dessen Folge verschwinden sie aus dem Wirtschaftskreislauf. Langlebige Produkte können im gebrauchten Zustand erneut in den Handel gelangen, aber mit der Zeit strebt ihr Verkaufswert gegen null.

- Investitionstätigkeit dient dem Ziel, zusätzliche Einkünfte zu generieren bzw. das bestehende Einkommensniveau zu sichern. In Privatunternehmen erfolgt der Mitteleinsatz nach Rentabilitätskriterien, d.h. die Investition muss sich amortisieren. Bei harter Konkurrenz oder bei einem erzwungenen Einsatz neuer Technologien sind zuweilen auch Verluste in Kauf zu nehmen, allerdings dürfen diese die Gesamtbilanz nicht übermäßig beeinträchtigen.

- Finanzmittel, die nicht für den Konsum oder für Investitionen eingesetzt werden, fließen allgemein in gewinnträchtige Anlageobjekte. Kleinere Summen werden zudem auf Girokonten und in Sparverträgen gehalten, auch werden zuweilen Privatkredite vergeben. Größere Kredite von Staaten, Gemeinden und Unternehmen werden meist verbrieft, wodurch sie zu handelbaren Wertpapieren werden.

Wachsen nun die Einkommen potentieller Konsumenten langsamer als jene Einkommen, die in Investitionen und andere Kapitalanlagen drängen, dann wird es zunehmend schwieriger, lukrative Objekte für die anlagesuchenden Geldbeträge zu finden. So mehren sich in letzter Zeit Klagen über einen sich verschärfenden Anlagenotstand.

Diesem Tatbestand wird offenbar sowohl unter Kritikern als auch unter Verteidigern des Kapitalismus zu wenig Aufmerksamkeit geschenkt. So befindet sich Karl Marx mit der neoklassischen Sichtweise durchaus auf einer Linie, wenn er postuliert, dass der Verwertungszwang das Kapital in produktive Anlagen treibe, was dann unweigerlich zu einer Überproduktionskrise führe. Das Überangebot an Waren würde auf eine begrenzte Kaufkraft stoßen, in dessen Folge die Preise purzelten und Unternehmen mit geringerer Produktivität keine Gewinne mehr erzielen könnten. Fallende Preise würden die Konsumentenseite stärken und die Kapitalerträge schmälern. Die Schließung verlustbringender Produktionsstätten würde zwar ihrerseits die Lohnsumme senken, gleichzeitig bedeute sie aber Vernichtung von Kapital. Durch diese "Bereinigung" würde die Relation von in den Konsum strebenden und für produktive Zwecke bereit stehenden Einkommen ins Lot gebracht werden, sodass ein neuer Zyklus beginnen könne.

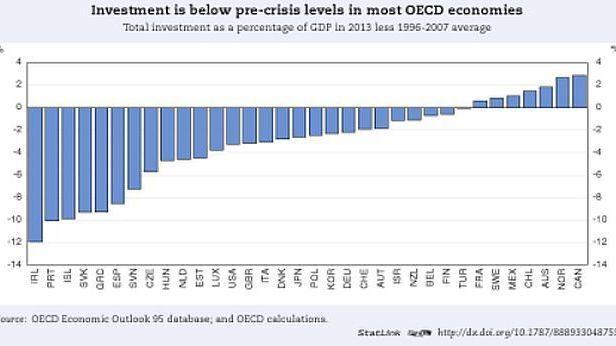

Die aktuelle Wirtschaftsentwicklung entspricht offensichtlich nicht diesem theoretischen Modell. Dies dokumentiert anschaulich der dramatische Rückgang der Investitionstätigkeit, wie der folgenden Grafik zu entnehmen ist. Angesichts des Überangebots anlagesuchender Finanzmittel hätte aus Sicht der "Klassiker" das Gegenteil eintreten müssen.

Nicht einmal ein Zinsniveau nahe Null vermag potentielle Investoren zu aktivieren. Doch dies ist eigentlich nicht erstaunlich. Infolge des fortschreitenden Konzentrationsprozesses, der seit der Aufgabe nationaler Kapitalverkehrskontrollen in den 1980er Jahren eine globale Dimension erreichte, verfügt eine begrenzte Anzahl von "Global Playern" in ihren jeweiligen Branchen über eine marktbeherrschende Stellung. Zwar stehen supranationale Konzerne weiterhin in Konkurrenz zueinander und sind bemüht, eigene Stärken auszuspielen und Marktanteile zu gewinnen. Jedoch werden Überproduktion und Preiskriege weitgehend vermieden. Man stelle sich etwa ein Fußballteam vor, in dem sich ein Starspieler veranlasst sieht, mannschaftsdienlich zu spielen, wohl wissend, dass dies zuweilen seinem Marktwert abträglich ist, aber dem Verein und damit auch ihm auf längere Sicht nützt.

Mithilfe moderner Informationstechnologien können sich Marktakteure jederzeit einen umfassenden und aktuellen Wissensstand aneignen. So sind sie in der Lage, das Warenangebot zu regulieren und bei Bedarf Investitionen zurückzustellen, um einem drohenden Preisverfall vorzubeugen. Gleichwohl wird schnell identifiziert, wer "ungeschriebene Regeln" verletzt.

Es sind aber nicht nur die ganz Großen, die Vorsicht walten lassen. Auch beim Mittelstand hat sich die Erkenntnis durchgesetzt, dass Investitionen zunehmend Risiken in sich bergen. Insbesondere langjährige Firmeninhaber klagen über Probleme, die sich aus verkürztem Planungshorizont und wachsender Amortisationsdauer ergeben. So finden sich heute immer weniger jene archaischen Strukturen, die den Kapitalismus zu seiner Blütezeit prägten und Joseph Schumpeter zum Gebrauch des Begriffs "schöpferische Zerstörung" veranlassten.

Sinkender Konsum durch Investitionen zur Kosteneinsparung

Der signifikante Rückgang der Investitionstätigkeit wird von Ökonomen und Politikern gewöhnlich als eine der Hauptursachen für schwaches Wirtschaftswachstum angesehen. So versprechen sie sich von verstärkten Bemühungen zur deren Stimulierung eine Zunahme von Beschäftigung und Nachfrage. Doch werden diese Erwartungen erfüllt? Im Folgenden wird aufgezeigt, dass unter Bedingungen zurückgebliebenen Konsums vielmehr das Gegenteil eintritt.

Investitionsgüter werden zur Herstellung anderer Produkte benötigt. Diese wiederum können für Investitions- oder Konsumzwecke bestimmt sein. Jede Investition dient daher unmittelbar oder mittelbar der Konsumgüterproduktion. Bei jedem Schritt von einer Investitionsebene auf die nächsthöhere bis schließlich zum Konsumgut muss der Output den Input wertmäßig übertreffen, soll der Mitteleinsatz für das betreffende Unternehmen gewinnbringend sein.

Investitionen lassen sich in drei Kategorien unterteilen, die meist gleichzeitig, wenn auch zu jeweils unterschiedlichen Anteilen, Anwendung finden:

- Ersatzinvestitionen, die für den Fortbestand der Produktion zu gleichen Konditionen vorzunehmen sind

- Investitionen zur Erhöhung des Wertausstoßes, d.h. Vergrößerung der Produktmenge oder Verbesserung von Eigenschaften und Qualität der Produkte

- Investitionen zur Kosteneinsparung, d.h. Effektivierung der Produktionsabläufe sowie Senkung der Beschaffungskosten bei Rohstoffen und Halbfertigwaren wie auch der Produktionskosten durch Einsparung von Löhnen und Material.

Ersatzinvestitionen sind in gewissen Zeitabständen unumgänglich. In deren Bereich gehört auch die Wartung der Anlagen. Für die Ausweitung der Produktion bzw. für deren Wertsteigerung durch Produktinnovation bedarf es neuer Kunden. Auch wenn ein Betrieb nur Investitionsgüter produziert, muss dennoch der Konsumentenmarkt wachsen, da sie wertmäßig Eingang in irgendein Endprodukt finden. Um also rentabel zu sein, benötigen wertsteigernde Investitionen in ihrer Gesamtheit eine Zunahme der kaufkräftigen Nachfrage von Konsumentenhaushalten.

Hingegen existieren für Investitionen zum Zweck von Kosteneinsparungen keine derartigen Schranken. Auch bei stagnierender Konsumnachfrage lässt sich, zumal wenn die Branche des Produzenten oligopolistische Strukturen aufweist, eine ansehnliche Zusatzrendite erwirtschaften. Kann das Preisniveau gehalten werden, dann entspricht diese gerade der Verminderung der Produktionskosten.

Die Möglichkeiten von Kosteneinsparungen sind vielfältig. So lässt sich der Nutzungsgrad des Produktionsapparats durch technologische Erneuerungen, bessere Organisation, eine Verminderung von Ausschuss und Stillstandzeiten sowie sachkundigerem Umgang mit den Produktionsmitteln erhöhen. Ist dieses Potential ausgeschöpft, richtet sich der Blick auf die laufenden Kosten, also jene der Ausgangsmaterialien und Löhne.

Zweifellos profitiert ein Unternehmen von heftiger Konkurrenz unter den Anbietern von Rohstoffen und Halbfertigwaren. Es bringt ihm Vorteile, wenn diese geschürt wird, wobei neben wirtschaftlichen auch politische Hebel in Gang gesetzt werden können. Ein hoher Arbeitslosensockel sowie die Globalisierung der Kapital- und Warenströme bieten ein günstiges Umfeld, um Lohnkosten einzusparen. Während Outsourcing etwa von Reinigungs- und Wachdiensten sowie bei der Logistik für nahezu alle Produzenten in Frage kommt, profitieren von einer Verlagerung in Billiglohnländer insbesondere arbeitsintensive Branchen.

Jeder Ersatz eines gut bezahlten Beschäftigten durch einen Geringverdiener vermindert - bedarfsweise global betrachtet - die Konsumenteneinkommen um den Betrag der Lohndifferenz. Von den dadurch erzielten Gewinnen profitieren Aktionäre. Da diese in der Regel Großverdiener sind, wird Konsumnachfrage unter dem Strich vernichtet. Denselben Effekt hat aber auch jede andere Form der Kosteneinsparung. Organisatorische Verbesserungen und die Anwendung neuer Technologien ermöglichen die Freisetzung eines Teils der Belegschaft. Im Fall der Verbilligung von Ausgangsmaterialien können Leidtragende die Regierungen in Entwicklungsländern sein (Die weltweite Ausbeutungspyramide am Beispiel Afrika), die wegen gesunkener Exporterlöse Infrastruktur- und Sozialprojekte aufgeben müssen, oder auch heimische Lieferanten, die mit ausländischen Anbietern nicht preislich konkurrieren können.

Verschuldung ohne Ende

Die bislang vorgebrachten Argumente legen nahe, dass die Konsumnachfrage und damit die Produktion insgesamt bereits eingebrochen wären, hätten Politiker und Zentralbanken auf die Selbstheilungskräfte des Marktes vertraut.

Die Einkommensschere wächst bereits dadurch, dass Konsumentenhaushalte ihre Mittel vollständig ausgeben, während Bezieher hoher Einkünfte ihren Besitzstand vergrößern und dadurch ein zusätzliches Potential für künftige Gewinne erhalten. Dennoch halfen bislang Lohnerhöhungen und Steuerprogression, das Missverhältnis zwischen Finanzmitteln, die für den Konsum aufgewendet werden, und solchen, die für Investitionen bereitstehen, zumindest partiell zu korrigieren. Jetzt sind aber neue Mechanismen hinzugetreten, die das Einkommensniveau potentieller Konsumenten drücken. Und deren Abwehr wird zweifellos immer schwieriger.

Anstatt sich dieser Herausforderung zu stellen, handeln die meisten politischen Entscheidungsträger - vermeintlichen ökonomischen Sachzwängen folgend - gerade gegenteilig. Im Beggar-my-neighbour-Stil fassen sie Beschlüsse, die zwar kurzfristig dem nationalen Eigeninteresse dienen, anderswo aber einen desto stärkeren Druck erzeugen. Dort ist man daraufhin gezwungen nachzuziehen, und so erinnert die Situation an das mathematische Modell des Gefangenendilemmas.

Insbesondere kleineren Volkswirtschaften bleibt meist keine andere Wahl, als öffentliche konsumorientierte Leistungen zusammenzustreichen und noch stärker auf die Wünsche der Wirtschaftsverbände einzugehen. Gemäß dem Anspruch, das Investitionsklima verbessern zu wollen, wird eine Senkung des Lohnniveaus angestrebt, sei es durch Liberalisierung des Arbeitsmarkts, durch Schwächung der Gewerkschaften oder mittels Zuwanderung.

Tatsächlich verbleibt großen und weitgehend autarken Ländern wie den USA, Russland, China oder Indien noch ein gewisser Spielraum für eigene wirtschaftspolitische Entscheidungen. Ihre riesigen Märkte sind für potentielle Investoren trotz Restriktionen interessant und oftmals unverzichtbar. Ebenso verfügen Staaten mit großen Außenhandelsüberschüssen wie Deutschland und Japan über gewisse Handlungsmöglichkeiten.

Dennoch ist auch in diesen Ländern eine konsequent betriebene keynesianische Wirtschaftspolitik faktisch nicht möglich. Diese würde nämlich nicht nur eine öffentliche Verschuldung zur Kompensation unzureichender Konsumnachfrage beinhalten, sondern auch die Reduzierung der Schulden in Zeiten der Hochkonjunktur. Dieser zweite Schritt gelang schon früher nur begrenzt, da Regierungen geneigt waren, mit den Früchten konjunktureller Belebung bei der Wählerschaft zu punkten anstatt diese partiell "einzustampfen". Die Rahmenbedingungen haben sich seitdem erheblich verschlechtert. Weder existiert eine politisch-ideologische Herausforderung wie jene des Systemwettbewerbs, noch gibt es effektive Kapitalverkehrskontrollen und Importbeschränkungen, die vor einem halben Jahrhundert wesentlich zur Stärkung von Konsum und Beschäftigung beitrugen.

Trotz der ungebremsten Verschuldungszunahme hat die aktuelle Wirtschaftspolitik offenbar recht wenig mit der keynesianischen Theorie zu tun. Sie erscheint vielmehr konzeptlos, quasi aus der Not geboren.

Die Staatsverschuldung der OECD-Staaten ist zwischen 2000 und 2010 von 73,5 Prozent auf 97,6 Prozent gestiegen. Einen Überblick über die länderspezifischen Werte vermittelt die folgende Grafik.

Die Zunahme der öffentlichen Schulden übertraf damit im ersten Jahrzehnt dieses Jahrhunderts das Wirtschaftswachstum OECD-weit um satte 24,1 Prozent. Die wiederholten Beschwörungen, mit der Schuldenaufnahme würden Zukunftsinvestitionen finanziert und die Wirtschaft würde zu einem sich selbst tragenden Wachstum zurückkehren, erwiesen sich als Wunschdenken. Ohne externe Stimuli geht offenbar nichts mehr. So erreichte in den USA - trotz allgemein positiver Beurteilung der konjunkturellen Lage - der Anteil der Staatsschulden am BIP im Jahr 2014 103,2 Prozent und lag damit um rund 10 Prozent höher als vier Jahre zuvor.

Nachdem das Platzen der US-Immobilienblase die begrenzte Kreditwürdigkeit privater Haushalte auf erschreckende Weise offenbarte, hätte erwartet werden können, dass sich zumindest die private Neuverschuldung in Grenzen hält. In den USA, in Großbritannien und in Deutschland ist sie tatsächlich zurückgegangen, jedoch im OECD-Durchschnitt weiter angestiegen. Auch verzeichnet mittlerweile die Kreditaufnahme US-amerikanischer Privathaushalte wieder einen deutlichen Zuwachs.

Addiert man die Zunahme des privaten Verschuldungsanteils am BIP zwischen 2000 und 2010, deren Betrag bei etwa 25 Prozent liegt, zu der entsprechenden Zahl des öffentlichen Schuldenwachstums, erhält man einen Wert knapp unterhalb 50 Prozent. Damit wird eine Größenordnung erreicht, die keinen Zweifel daran lässt, dass ohne massive Alimentation der Konsumentenseite die Wirtschaft in einen Abwärtsstrudel geraten wäre.

In Japan, das bereits seit Beginn der 90er Jahre einem "Cocktail" aus wirtschaftlicher Stagnation, Deflationstendenzen und massivem Schuldenzuwachs ausgesetzt ist, stieg der öffentliche Verschuldungsgrad im Jahr 2014 auf einen Wert von 246,6 Prozent. Er lag damit um 46,9 Prozent höher als vier Jahre zuvor - die Verschuldungsgeschwindigkeit nimmt augenscheinlich zu. Da dies in Ökonomen-Kreisen offenbar nicht als dramatisch empfunden wird, ist davon auszugehen, dass für die übrigen Industriestaaten noch ein beträchtlicher Puffer besteht. Auch schafft die Niedrigzinspolitik der Zentralbanken Voraussetzungen, dass der Schuldendienst weiterhin zu stemmen ist.

Während die öffentliche Verschuldung nach wie vor rapide ansteigt, stößt die Kreditvergabe an Privathaushalte allmählich auf Grenzen. Diese erfolgt gewöhnlich durch Banken und Sparkassen, die geschockt durch die Finanzmarktkrise risikoscheu geworden sind. Ebenso haben die härteren Restriktionen von Basel III seit 2013 eine dämpfende Wirkung. Zwar werden ständig neue Finanzierungsmodelle wie etwa Immobiliendarlehen mit verminderter Tilgung entwickelt, um den Kundenkreis zu erweitern. Jedoch sind der privaten Verschuldung schon dadurch Schranken gesetzt, dass Kreditbedarf und -würdigkeit naturgemäß divergieren.

Die ähnlich hohe Verschuldung von Privatunternehmen kann in diesem Zusammenhang unberücksichtigt bleiben, da sie vornehmlich die Vermögensverteilung innerhalb der Anlegerschaft betrifft.

Konsequenzen für Kapitalanleger

Als Geldanlagen treten vor allem Schuldentitel und Aktien ins Blickfeld. Daneben gibt es eine Vielzahl anderer Anlageobjekte, die allerdings - mit Ausnahme von Immobilien - keinen Ertrag abwerfen. Ihr Wert beruht auf Knappheit, hat ideellen Charakter oder erklärt sich aus der Hoffnung auf spekulative Gewinne (u.a. Antiquitäten, Kunstgegenstände, Rohstoffe, Derivate). Was geschieht nun, wenn ein permanent wachsender Anteil der Privateinkommen in Kapitalanlagen strebt? Da es nur begrenzt Anlageobjekte gibt, begünstigt die Angebot-Nachfrage-Konstellation die Anbieterseite.

In der Folge steigen Preise und Kurse, jedoch ohne dass sich Angebot und Nachfrage angleichen würden. Dies führt einerseits zu immer neuen Wertrekorden in allen Anlageklassen, andererseits erhöht sich die Volatilität. Die Ausschläge sind desto heftiger, je mehr "Glücksritter" mit geliehenem Geld einsteigen. Private Großanleger und Fondverwalter ziehen bei dem fortwährenden Auf und Ab in der Regel den Längeren. Kleinaktionäre wie auch ahnungslose private Anbieter von Wertgegenständen werden hingegen systematisch geprellt. So vollzieht sich eine Konzentration des Anlagevermögens, die jener in der produktiven Wirtschaft in nichts nachsteht.

Angesichts des andernfalls drohenden wirtschaftlichen Kollapses werden die Zentralbanken weiterhin direkt oder indirekt über Offenmarkt- und Kreditgeschäfte Staatsanleihen erwerben müssen. Wenn die durch Monetarisierung der Staatsschulden kreierten Geldmittel auch zeitweilig den Konsum stärken und sogar in gewissem Umfang Investitionen in Gang bringen, so werden sie früher oder später unweigerlich in den Kapitalmarkt drängen. Zudem ist anzunehmen, dass ein Teil der Neuverschuldungsbeträge direkt der Kapitalseite zugeschanzt wird.

Die Wirtschaft wird nur noch bescheiden wachsen, wenn nicht gar stagnieren oder schrumpfen. Für die Unternehmen wird es immer schwieriger sein, die Gewinnmargen zu erhöhen oder auch nur zu halten. Die Zinserträge für Anleihen sind bereits jetzt auf ein historisches Tief gesunken. Der ständige Zustrom neuer Finanzmittel auf den Kapitalmarkt wird die Preise der Anlageobjekte weiter in die Höhe treiben. Für Anlagen, die in Gestalt von Dividenden, Zinsen oder Mieten regelmäßig Erträge erwirtschaften, besteht die kuriose Situation, dass zwar die Werte der Objekte steigen, die Gewinne hingegen relativ oder sogar absolut sinken. So klagen bereits jetzt institutionelle Anleger, die für gewöhnlich allzu hohe Risiken meiden, über Schwierigkeiten, die angepeilten Renditen zu erreichen.

Was sich hier in der Praxis vollzieht, ist der "tendenzielle Fall der Profitrate", der für Karl Marx eine der zentralen Schlussfolgerungen in seiner Analyse des Kapitals war. Allerdings werden die Kapitalanleger durch die nominal steigenden Werte quasi entschädigt und gleichzeitig in ihrer exklusiven Lage zunehmend abgeschirmt. Potentielle Newcomer können erfolgreich abgeblockt werden, da die Anlageobjekte für sie einfach zu teuer werden. Zusammen mit Entscheidungsträgen aus Politik und Wirtschaft verfügen sie über eine nie zuvor gekannte Machtfülle. Diese wird ihnen keiner streitig machen können, solange das gegenwärtige Wirtschafts- und Finanzsystem Bestand hat.

Natürlich gibt es auch eine Alternative. Diese wäre eine Politik der Umverteilung, die dafür Sorge trüge, dass weder potentielle Investoren noch die Konsumentenseite bevorzugt würden. Zentrales Instrument wäre ein System der Besteuerung, das beiden Parteien im erforderlichen Umfang Finanzmittel belassen bzw. zuteilen würde. Ein solches Szenarium ist gegenwärtig unrealistisch, zumal da es durch globale Absprachen flankiert sein müsste oder einer strengen Reglementierung auswärtiger Kapital- und Warenströme bedürfte. So erscheinen Quantitative Easing und Niedrigzinspolitik zumindest für eine Übergangszeit als einzige Lösung.

Teil 2: Staaten im Gefangenendilemma.